【PR】なぜいま、投資家はソフトバンク(9434)を選ぶのか?データが明かす「株主数伸び率No.1」の理由

ソフトバンク(9434)は2023年度から2024年度にかけて、個人株主数の伸び率がプライム市場上位企業の中でNo.1(※1)を獲得するなど、多くの投資家から急速に支持を広げています。

2.2万円(※2)から投資できる「始めやすさ」や、優待・配当といった「充実の還元」に加え、AI共存社会を見据えた「強固な成長ストーリー」。本記事では、なぜいまソフトバンクがこれほどまでに選ばれているのか、その理由を最新のデータとともに整理します。

※1 (株)日本取引所グループ (JPX) 東証プライム・名証プレミア上場会社 株式分布状況調査より算出。

※2 2026年2月10日時点の株価を前提とした金額であり、変動する可能性があります。

目次

データが証明。いま、プライム市場主要銘柄の中で「選ばれている」という事実

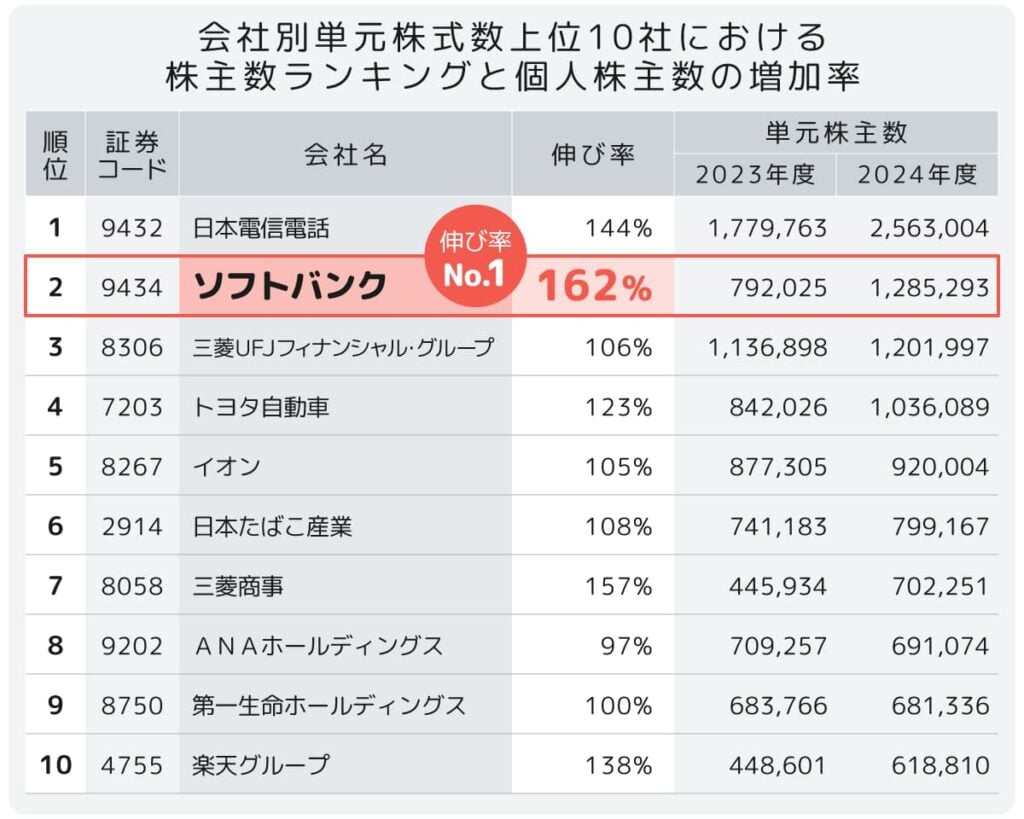

日本取引所グループ(JPX)の統計によると、東証プライム等の単元株主数上位10社(※1)において、ソフトバンクの個人株主数は2023年度から2024年度にかけて「最も高い増加率(No.1)」(※2)を記録しました。その伸び率は前年比で約1.6倍(162%)に達しており、日本を代表する主力銘柄がひしめく中で、突出した支持を得ていることが分かります。

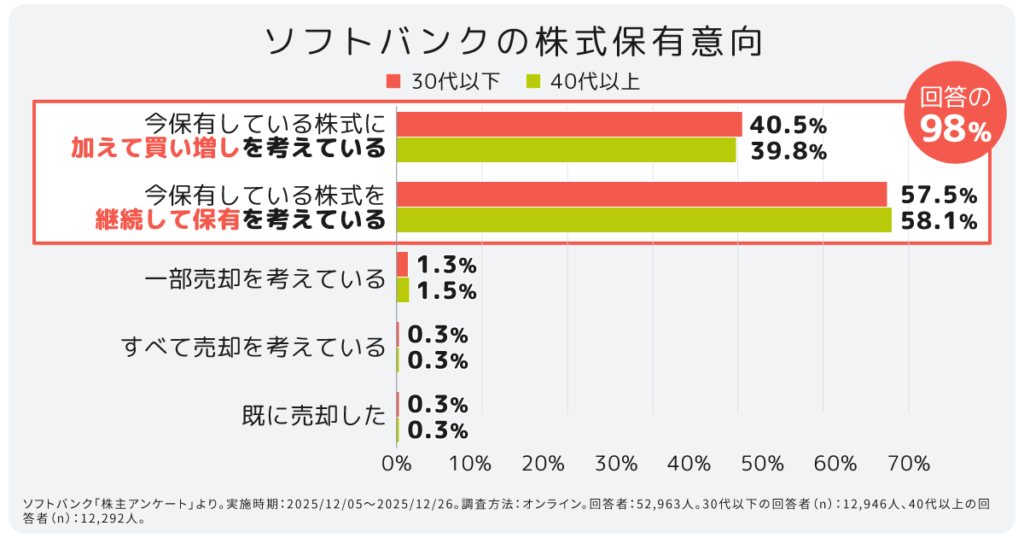

特筆すべきは、その「満足度の高さ」です。同社が実施した株主アンケートの結果、回答者(52,963人)の98%が「今後も持ち続けたい、あるいは買い増したい」(※3)と回答しています。

この強力な需給と支持こそが、ソフトバンク株が持つ「現在進行形の勢い」と「将来への高い期待感」の源泉なのです。

※1 (株)日本取引所グループ (JPX) 東証プライム・名証プレミア上場会社 株式分布状況調査より算出。

※2 その伸び率は2024年9月30日に株式を分割し、最低投資金額を引き下げることで投資家層が拡大したことが起因。

※3 ソフトバンク「株主アンケート(2025年2月発表)」より。

投資のハードルを下げる「買いやすさ」と「継続的な還元」が魅力

これほどまでに新しい株主が増え続けている背景には、同社が投資家の「始めやすさ」と「持っている実感」を追求し、徹底してハードルを下げてきたという明確な理由があります。

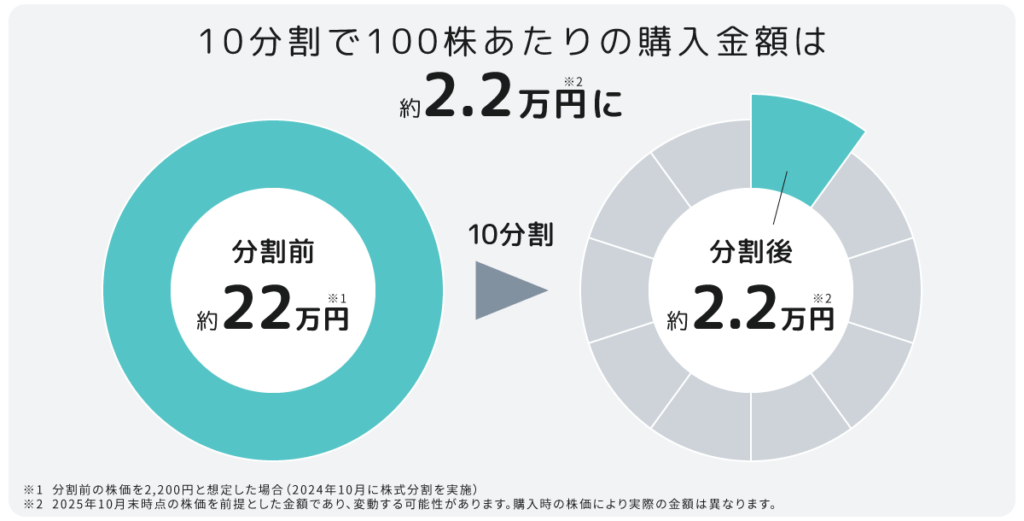

ポイント① 約2.2万円(※)から「株主」になれる

2024年10月の株式分割により、現在は100株あたり約2.2万円(※)から投資が可能になりました。 かつて日本株投資には「1銘柄数十万円」といったまとまった資金が必要でしたが、投資単位を小さくしたことで、リスクを抑えた「分散投資」が容易になりました。

ソフトバンクを資産形成の「土台」として持ちつつ、他の銘柄や投資信託を組み合わせる。そんな柔軟な投資スタイルが、大きな負担感なく実現できる環境が整っています。

※ 2026年2月10日時点の株価を前提とした金額であり、変動する可能性があります。

ポイント② 生活に直結する「PayPayマネーライト優待」

100株を1年以上保有することで、1,000円分のPayPayマネーライト(※)がもらえる優待制度を導入しています。日々の決済シーンでリターンを実感できる仕組みは、サービスを利用する「ユーザー」から、事業を支えて成果を受け取る「オーナー」への立場を変える、身近な投資体験を提供しています。

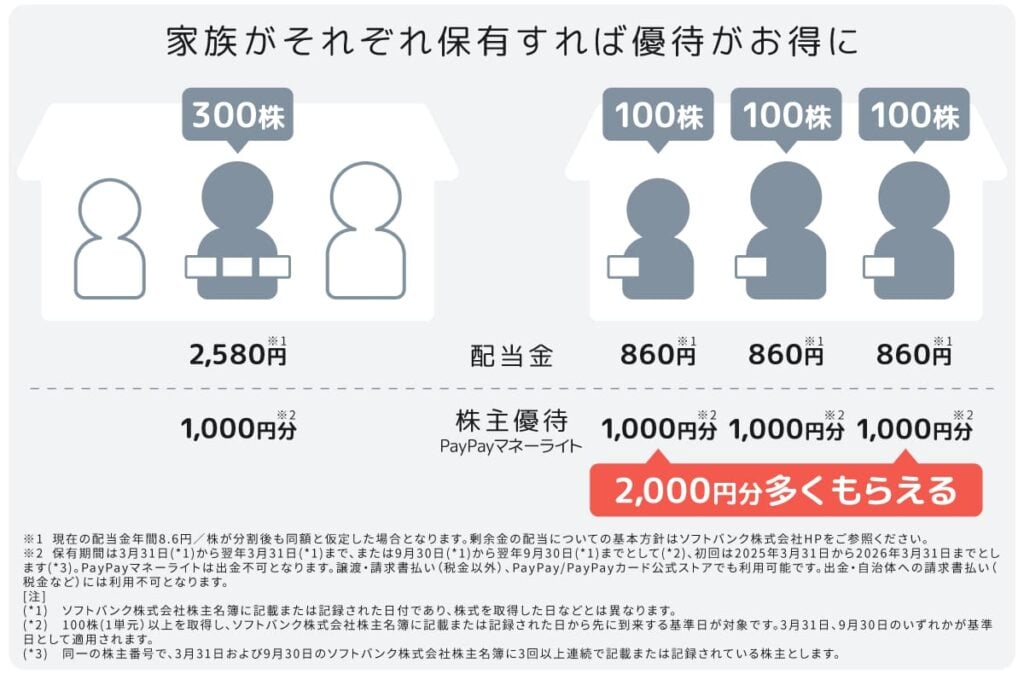

この優待を賢く活用する「家族での分散保有」も注目されています。例えば、一家で計300株を保有する場合、1人でまとめて保有するよりも、家族3人が100株ずつ分けて保有することで、世帯全体では合計3,000円分(1人あたり1,000円分×3)の優待を受け取ることが可能です。

※ 譲渡・請求書払い(税金以外)、PayPay/PayPayカード公式ストアでも利用可能。出金・自治体への請求書払い(税金など)には利用不可。

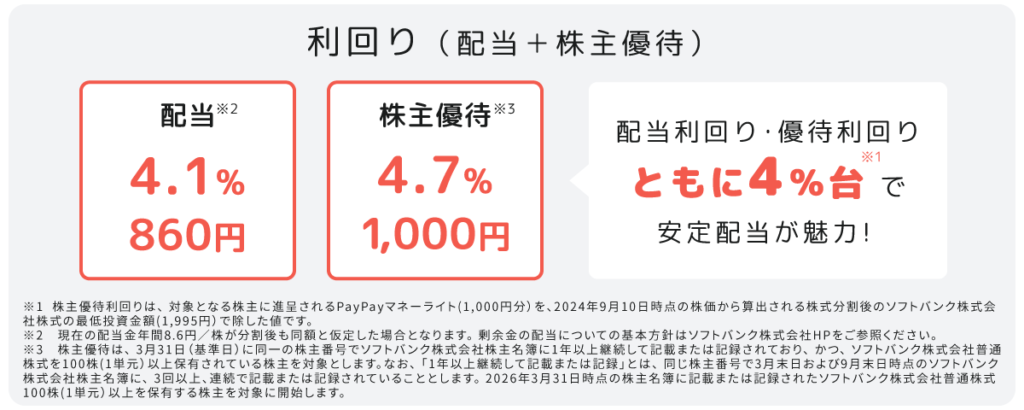

ポイント③ 上場以来続く「安定配当」

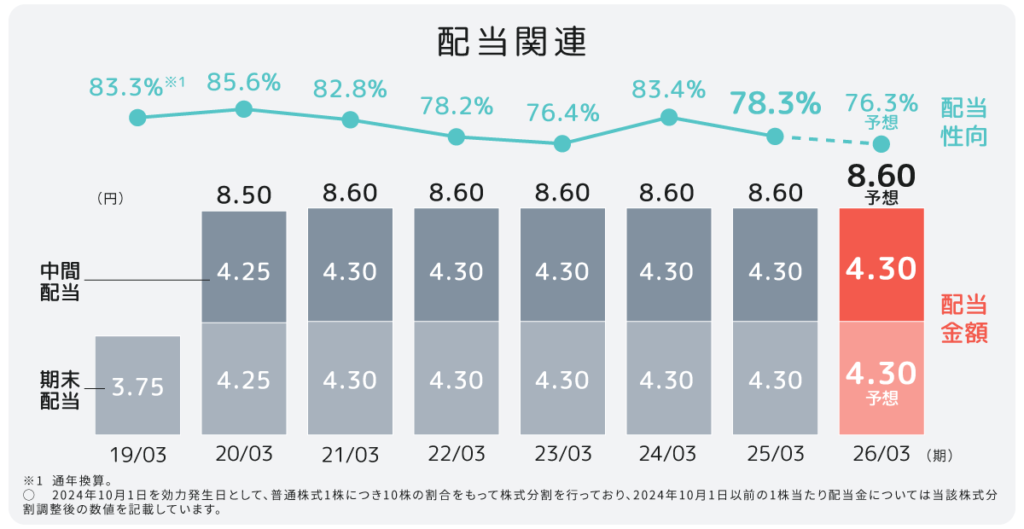

配当利回りは約4%前後(※)と高い水準を維持しています。特筆すべきは、その「安定感」です。ソフトバンクは年に2回(中間・期末)の配当を実施しており、上場から約5年間にわたり安定した配当をキープしています。

※ 2026年2月10 日時点の株価を前提とした数値であり、変動する可能性があります。購入時の株価により実際の数値は異なります。

ここ5年間は1株あたり年間8.6円(※株式分割考慮後)の配当を継続。景気変動の影響を受けにくい通信事業という強固な収益基盤あるからこそ、中長期の資産形成を志向する投資家にとって、計算の立ちやすい魅力的な還元水準を維持できています。

盤石な収益基盤。未来への投資を支える「守り」の実力

どれほど魅力的な成長戦略を掲げていても、足元の業績が不安定では信頼に欠けます。ソフトバンクの強みは、「攻めの投資」を支える圧倒的な「守りの収益力」にあります。

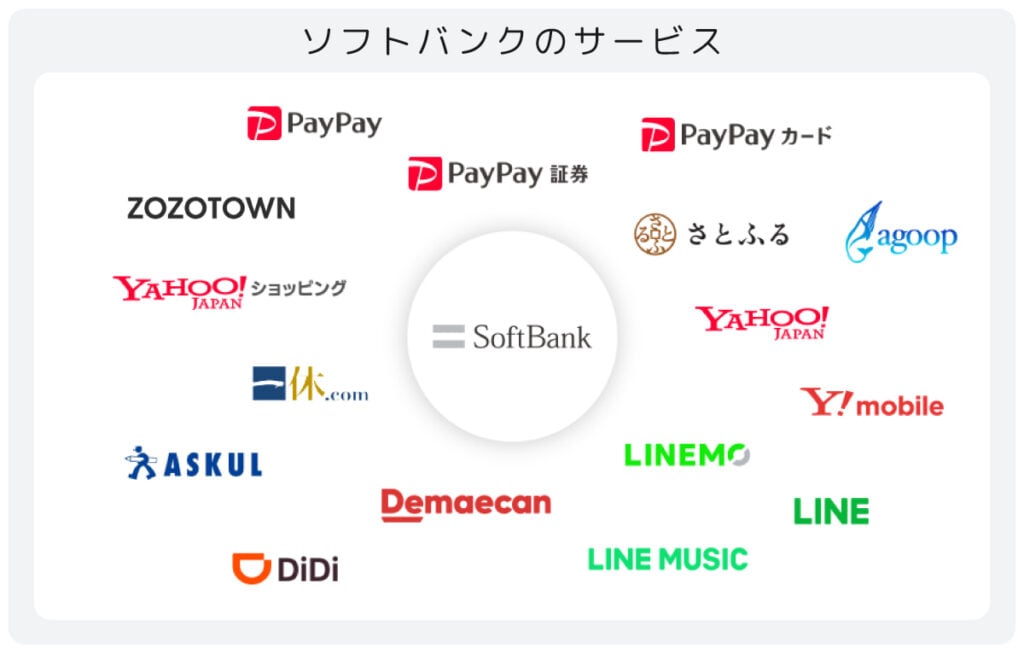

主力のコンシューマ事業(スマホ通信等)は、景気に左右されにくいストック型の収益モデルです。この盤石な土台に加え、近年ではPayPayを含むファイナンス事業が営業利益で黒字化を達成。 法人向けサービスも順調に推移しており、主要セグメントにおいて着実な成長を遂げています。

好調な業績を背景に、2023年5月に公表した中期経営計画の最終年度となる2025年度の財務目標値を上方修正しました。さらに足元の業績も極めて堅調で、直近の2026年3月期 第3四半期累計決算では全セグメントで増収を達成し、過去最高の売上高を記録しました。今期の通期業績予想も再び上方修正するなど、持続的な成長を続けています。「しっかり稼いでいるからこそ、安心して未来への投資を任せられる」。この実績に裏打ちされた信頼感こそが、同社をポートフォリオの軸に据える投資家が多い理由です。

AI共存社会をリードする次世代インフラ戦略

ソフトバンクは今、通信キャリアの枠を超え、AIがあらゆる場所で当たり前に機能する社会を支える「次世代社会インフラ企業」への変革を推進しています。

目指しているのは、AIが「電気」や「水」のように社会の至る所で流れるための「公共的な土台(インフラ)」を自社で提供すること。この壮大なビジョンに向け、米NVIDIA社や米OpenAI社をはじめとするグローバルリーダーとも強固に連携。「世界最先端の技術」と「日本最大級のインフラ」を融合させ、以下の4つの柱を軸に「日本独自のAIエコシステム」を構築しています。

①全国に展開!NVIDIAの最新技術を採用した「国内最大級のAI計算基盤」

AIの膨大な処理には巨大な計算能力が必要です。ソフトバンクは、NVIDIAの最新GPUをいち早く導入し、国内最大規模のAI計算基盤を構築。全国に分散配置することで、低遅延で安定した「AIの供給源」を確保し、日本のデジタル競争力を支える強固な土台となります。

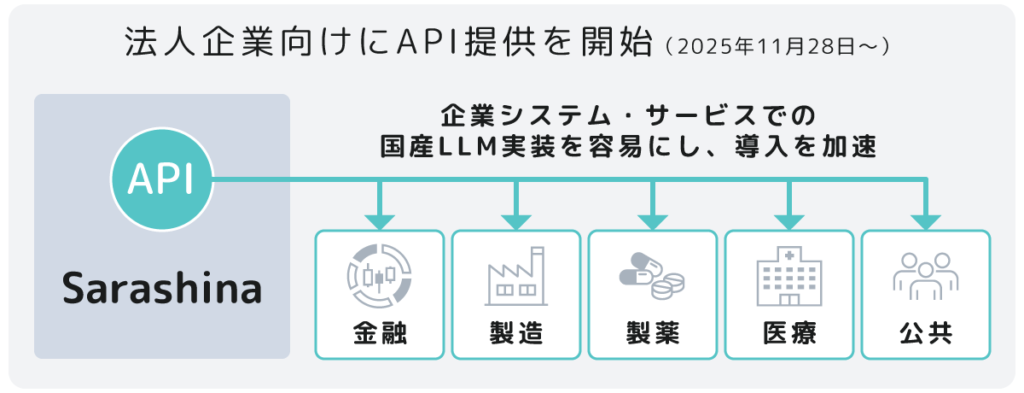

②日本市場に特化した知能、国産LLM「Sarashina」が日本の経済を支える

日本語のニュアンスや商習慣、国内法に精通した大規模言語モデルを自社開発。 不適切な表現を制御する「ガードレール」も日本基準で設計されており、海外製AIでは対応が難しい細かなニーズへの適応を目指しています。

国内の自社データセンターで運用が完結するため、情報が国外へ流出するリスクを抑えられます 。自治体、医療、金融など、高度なセキュリティが求められる領域での活用を独占的に支えます。

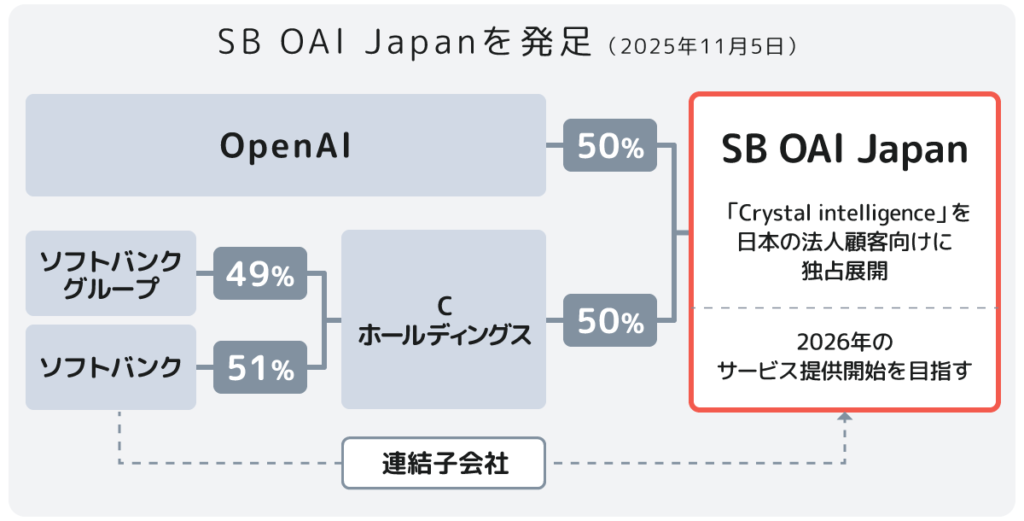

③OpenAI社とタッグを組み、法人向けAIサービスを展開

世界的なAIリーダーであるOpenAI社と、日本企業で唯一(※)となる包括的な戦略的パートナーシップを締結しました。共同出資会社「SB OAI Japan」を通じて、法人向けAIサービス「クリスタル・インテリジェンス(Crystal intelligence)」を国内で独占展開します。

このサービスの最大の強みは、世界最高峰の知能をそのまま提供するのではなく、日本企業の厳格なセキュリティ基準や独自の業務フローに合わせて「最適化」されている点にあります。本家OpenAIと直結した“唯一の窓口”として、他社には真似できない信頼性とスピードで、日本企業のAI導入を強力に後押ししています。

※ 日本に拠点を置く企業として、OpenAI社と法人向けサービスの日本国内での販売協力や、共同出資会社の設立を含む包括的な戦略的パートナーシップを締結していることを指す

④基地局をAI拠点へ変える。次世代インフラ「AI-RAN」

全国に広がる約20万局の基地局を、通信だけでなくAI処理もこなす拠点へと進化させる世界初の試みです。NVIDIAとの共同研究により、既存の通信設備をAIビジネスにも転用することで、インフラとしての投資効率を劇的に向上させます。

また、ユーザーに近い基地局で直接処理を行うことで、圧倒的な低遅延(超高速レスポンス)を実現。自動運転やロボットのリアルタイム制御など、一瞬の遅れも許されない未来のサービスの「必須インフラ」としての地位を確立します。

資産形成のパートナーとして

ソフトバンク(9434)は、誰もが知る身近な企業でありながら、客観的なデータに裏打ちされた「圧倒的な注目度」と、AIインフラ企業としての「壮大な将来性」を併せ持っています。

少額から始められる手軽さ、安定した実績、そして次世代社会を支える期待感。これら三拍子が揃ったソフトバンクという企業の現在地を正しく知ることは、これからの資産形成において賢い選択肢の一つとなるはずです。

まずは2.2万円(※)から。多くの投資家に支持されるソフトバンクの歩みを、あなたの資産形成の選択肢に加えてみてはいかがでしょうか。

※ 2026年2月10日時点の株価を前提とした金額であり、変動する可能性があります。