スイスの元プライベートバンカーが注目する米ドル債券7選…「なぜ富裕層は今債券を買うのか」2つの理由

富裕層の資産運用のサポートを行ってきた世古口俊介氏は、「米ドル債券が世界の富裕層のスタンダードな資産運用である」と話す。円安が進むいまでも米ドル債券を買うべき理由や注目銘柄について、世古口氏が語る。

※本書は世古口俊介著『富裕層のための米ドル債券投資戦略(総合法令出版)』から抜粋・編集したものです。

第1回:スイスの元プライベートバンカー「1ドル300円の可能性」…日本の財政破綻リスクを警告「考えたくない恐ろしい出来事ですが…」

第2回:スイスの元プライベートバンカー「米ドル債券こそが最強である」多くの世界の富裕層が求めている5つの理由

第3回:スイスの元プライベートバンカー「投資信託買うくらいなら米ドル債券を買いなさい」2024年、16年ぶりの高利回りに世界が沸いた

目次

円安でも米ドル債券を勧める理由

米ドル債券において利回りとともに重要なのが米ドル円の為替レートです。米ドル債券に投資したときより米ドル高・円安になれば為替の利益が出ていることになり、逆に投資したときから米ドル安・円高になれば為替の損失が出ているということになります。

残存期間(債券に投資した元本が現金で返ってくるまでの期間)が終わるまで持ちきる前提なら、利回りは投資するタイミングで確定しますが、為替は元本が返ってくるまでどうなるかわからないので、投資後も注視が必要になります。

2024年11月の米ドル円は1米ドル=151円程度です。これは歴史的な米ドル高・円安といわれています。米ドル円=151円という為替水準は過去をさかのぼると1990年、実に34年ぶりの米ドル高・円安水準なのです。

図の米ドル円の過去35年の推移を平均で考えると、だいたい110円から120円くらいが平均値になるでしょう。今の為替レートで米ドル債券に投資する場合は、投資したあとに米ドル安・円高にならないか心配な人が多いと思います。

しかし、それでも米ドル高・円安が進んだ2022年以降に、富裕層の米ドル債券への投資が増加している2つの理由を説明します。

理由① 利回りが高いから

直近、米10年国債利回りが高まり、米ドル債券全体の利回りが上がっているので、米ドル高・円安があまり気にならないという理由です。米ドル円の為替で見ると割高だが、利回りでは有利なので総合的に考えるとトントンだと思っている方が多いわけです。トントンなら投資の絶好のタイミングとはいえず、なぜ富裕層の投資が増えているのかわからないと思われるかもしれません。

しかし、このトントンを絶好のタイミングにする投資方法が1つあります。それは残存期間が長い米ドル債券に投資することです。残存期間が10年以上の長い債券であれば高い利回りを長期間、享受できるので、そのメリットで米ドルの割高を打ち消すイメージです。

理由② もっと円安になると考えている

中長期的には、さらに米ドル高・円安になると考えている富裕層は、今の米ドル円の水準でもためらいなく米ドル債券に投資します。中長期的な視点を持った富裕層は短期的なアメリカと日本の金利差だけでなく、日本の構造的な問題に注目しています。

例えば、前述のように日本の借金の多さは先進国の中でもトップを独走しています。このままでは、いずれギリシャのように財政難になり、通貨が暴落するかもしれないと考える富裕層もいれば、日本人の純金融資産の97%が円資産で、新NISAなどをきっかけに外貨投資が進み、それが米ドル高・円安に拍車をかけると考える富裕層もいます。

構造的な問題が多い日本の経済成長に期待していない富裕層が大半を占める中で、現在の米ドル高・円安は継続し、中長期的にはさらに円安になると考えているわけです。この2つが現在の米ドル高・円安でも富裕層の米ドル債券投資が増加している理由です

「いつ投資するか」を悩むだけ無駄

いつ米ドル債券に投資すればいいか、利回りや米ドル円の為替を見ながらタイミングを迷っている富裕層の方もたくさんいます。しかし、それは無駄な悩みの可能性が高いと私は考えています。

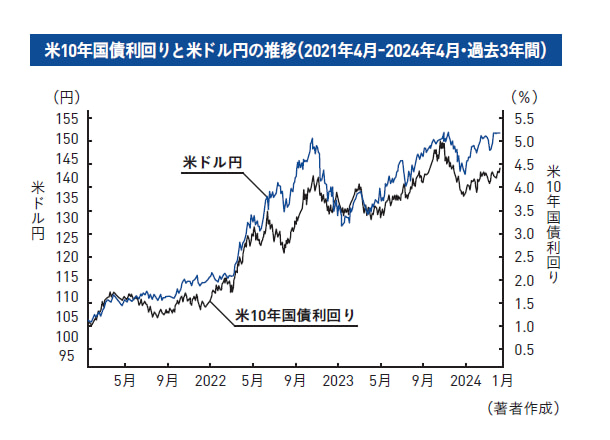

理由は米ドル債券の利回りと米ドル円が基本的には連動するからです。米ドル債券の利回りが上がれば米ドル高・円安となり、米ドル債券の利回りが下がれば米ドル安・円高になることが多いです。つまり、米ドル債券の利回りが有利なときは米ドル円の為替で不利となりますし、利回りが不利なときは為替が有利というトレードオフの関係が成り立っています。

迷っている時間が無駄なので早く投資して利回りを得たほうがいいというわけです。

信用危機こそチャンス

世間の常識を覆すことが起こると、みんなが不安になり「信用危機」が起こります。米ドル債券はお金の貸し借りという信用で成り立っているので、信用危機が起きると債券が投げ売りされ、債券価格が急落し利回りが上昇するバーゲンセール状態になります。

信用危機のバーゲンセール状態のときは、米ドル債券の絶好の投資チャンスであることが多いです。信用危機は大小あるものの、数年から10年に1度くらいは起こります。例えば2023年の金融不安、2020年のコロナショック、2008年のリーマンショック、2000年のITバブル崩壊などが代表的なものでしょう。

このような信用危機のときは会社の倒産リスクが高くなるので、格付けが低い社債ほど債券利回りが上昇しています。

みんなが不安になっていて価格も下がっているので少し怖いかもしれませんが、危機が落ち着けば債券価格も元に戻るので、勇気を持って投資すると高利回りの恩恵を受けられ、最終的に良い結果になることがほとんどです。

信用危機は待っていてもなかなか来ないので、もし危機のタイミングに遭遇したら幸運と思い、ありがたく高利回りを頂戴しましょう。

注目米ドル債券7選