“1億貯め家族”が食費は絶対に節約しない理由…手取り20万円でもストレスフリーの「へそくり三分法」

「投資をしない限り、へそくりはけっして増えません。収入や蓄えが少ない方ほど、一刻も早く投資をスタートさせることが大事」とファイナンシャルプランナー(FP)の山口京子さんは言う。何度も貯金に失敗したり、投資するお金がない人でも大丈夫。イスに座ったまま今すぐできる、ストレスフリーで「へそくり金」を捻出し、投資を始めるコツを伺った。(第2回/全3回)

※本記事は、山口京子著『貯金ゼロから始める「新へそくり生活」のススメ』(プレジデント社)より抜粋・再編集したものです。

第1回:ヘソクリ女王が風呂水の再利用をしないワケ…年収200万台から1億円貯めた方法

第3回:年金は払うのに、投資はしない日本人の大矛盾…ヘソクリ女王はタンスに金を隠さない「投信は福袋だ!」

収入や貯金が少ない人必見。一生お金に困らない「新へそくり三分法」の始めかた

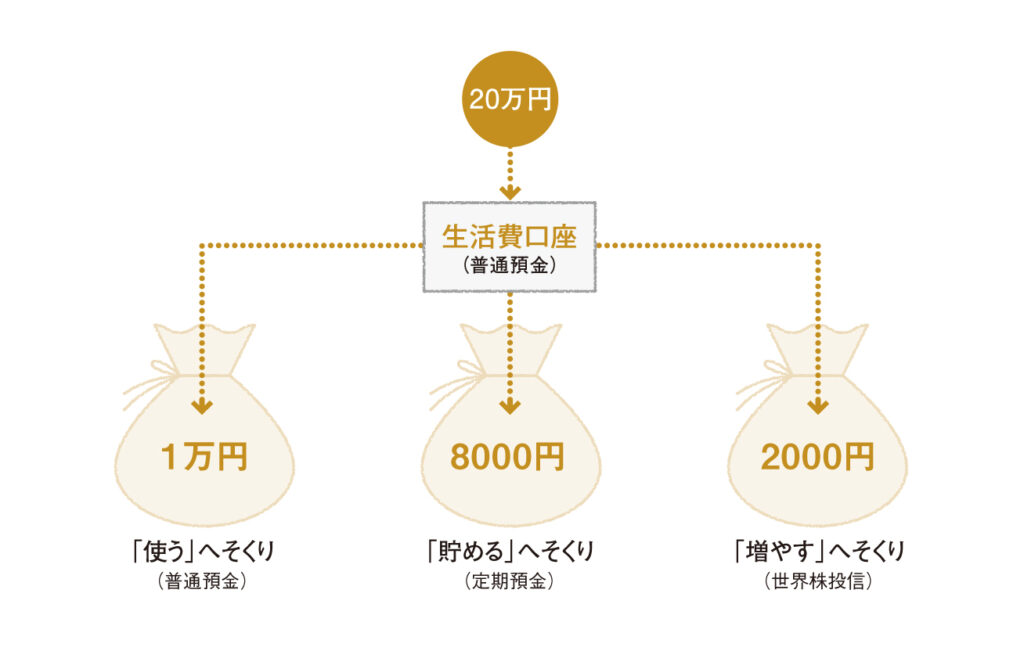

毎月、手取り収入の10〜40%を、先にへそくります。そのへそくり先は、タンスではありません。「使う」へそくりは普通預金、「貯める」へそくりはつみたて定期預金、「増やす」へそくりは世界株投信を購入します。

「使う」「貯める」「増やす」へそくりそれぞれの割合は、どれくらいお金が貯まっているかによって違ってきます。ここからは、あなたのへそくり状況にしたがって、この割合をどうしたらいいか、ご説明しましょう。

◆「新へそくり三分法」をスタートしたばかりの方

「へそくり人」新人時代、「使う」へそくりの普通預金口座に、まだ生活費の2カ月から半年分のお金が貯まっていない方は、まず、この口座にお金を貯めることを最優先しましょう。

普通預金、定期預金、世界株投信の割合を「5対4対1」にします。手取り収入20万円のあなたなら、2万円を、1万円、8000円、2000円に振り分けます。月末、生活費口座にお金が残っている場合は、「使う」へそくりの普通預金口座に入れておきましょう(図1)。

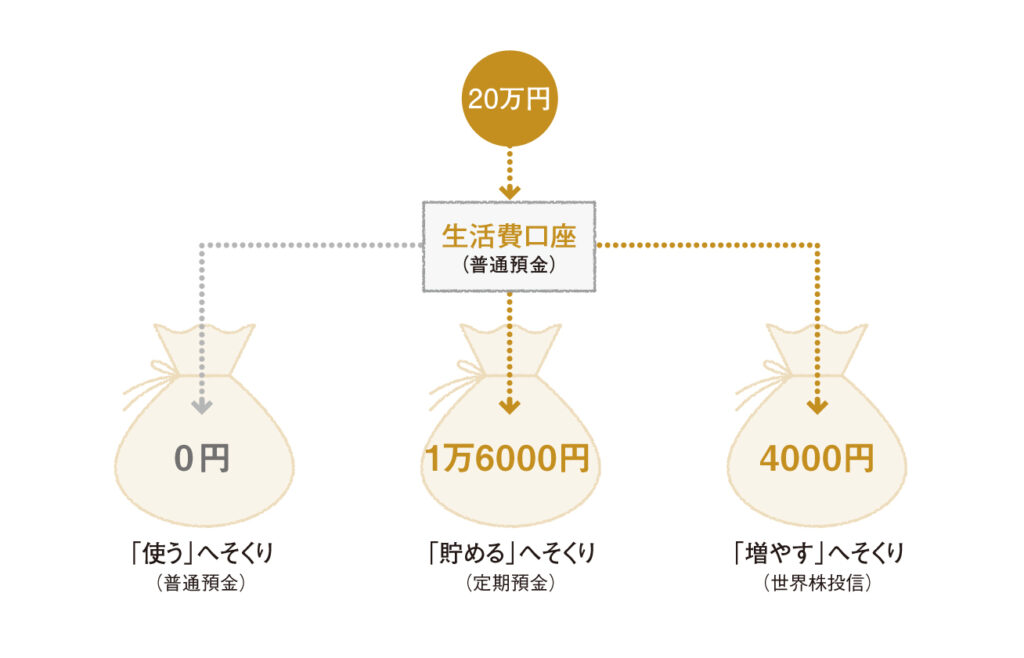

◆「使う」へそくりが貯まった方

「使う」へそくりの普通預金口座に生活費の2カ月から半年分程度が貯まったら、次は「貯める」へそくり、「増やす」へそくりの割合を増やします。

定期預金と世界株投信の割合の目安は「4対1」です。手取り収入20万円のあなたなら、2万円のうち定期預金に1万6000円、世界株投信に4000円を振り分けます。5年以内に大きなライフイベントの予定がある方は、ライフイベントの予算から逆算して割合を決めましょう(図2)。

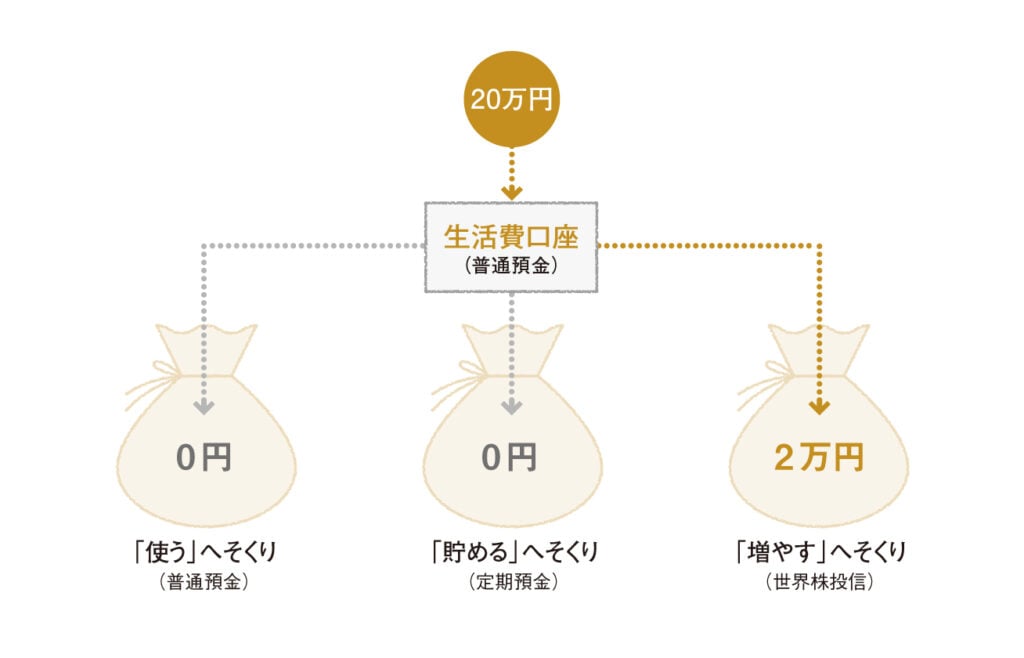

◆「貯める」へそくりも貯まった方

すでに定期預金に5年以内に使う予定のお金が貯まったあなたは、毎月のへそくり全額で、世界株投信を買っていきます(図3)。

節約のために食費を削るのは大間違い。ラクして始める「賢いへそくり」の作り方

収入を増やすには、ある程度時間がかかりますが、支出を減らすのは、今、この瞬間からできることがあります。

皆さんが減らしたいとおっしゃる費目のナンバー1は食費です。でも、食費や日用品の節約をするより先に、イスに座ったままできる、固定費の削減から始めることをお勧めします。固定費とは、毎月決まって出ていくお金のこと。一度見直すと、生活レベルを落とすことなく、努力いらずで効果はずっと続きます。

◆スマホのプラン見直し

スマートフォンの節約術というと、格安SIMカードを入れた格安スマホへの買い替えが人気ですが、どこの会社で買い替えるか探す前に、まず、今使っているスマホの会社で新しいプランが出ていないか調べましょう。

ネットでシミュレーションできますし、ドコモやauは、コールセンターでも相談にのってくれます。リモートワークなどで外出の機会が減ると、使うデータ量もぐっと減ります。データ量に合った最新のプランに見直しましょう。

◆クレジットカードの解約

お財布を整理して、使わないクレジットカードを見つけたら、電話1本で解約できるので、解約しておきましょう。

日ごろ使わないカードがたくさんあると、不正利用があっても気づきにくくなります。初年度年会費無料でも、利用がないと年会費を払うカードもあります。保有枚数は、3枚位が理想です。

◆サブスクの解約

雑誌が読み放題、曲が聞き放題、映画が見放題、記事が読み放題などのサブスクリプションは、一見、おトクなサービスに思えますが、利用するサービスを増やしすぎると、つい忘れてしまいがちです。

一度利用しなくなれば、月額の利用料や年会費が払いっぱなしになってしまいます。クレジットカードの明細から、利用していないサービスを見つけて解約しましょう。定期的に届く化粧品や通信講座も、マイブームが去ったものは解約しましょう。

◆保険の見直し

平均寿命が延びたことで、定期保険や収入保障保険など、保険料が安くなっているものがあります。煙草を吸わない、血圧は正常値など、保険会社の定める条件を満たすと、2〜3割保険料が安くなる健康な人向けのプランもあります。1年タバコを吸わなければチャレンジできますので、これを機会に禁煙すれば一挙両得でいいですね。

保険料を月払いから年払いに変更するだけで、3%ほど安くなります。年払いにして、差額はきっちりへそくりに回しましょう。

◆住宅ローンの見直し

住宅ローンを借りている人にとって、低金利は助かります。5年以上見直していない人は、返済予定表から金利と借り入れ残高を確認し、借り換えを検討してみましょう。

借り換え検討の目安は、金利差1%以上、残高1000万円以上、返済期間10年以上といわれていますが、1%以下の金利差でも借り換えた方がおトクなケースは多々あります。

あなたは健康診断代をケチりたい派? 「浪費」と「投資」の決定的な違い

「みんなにいい顔をしていたらお金は貯まりませんよ」

資産家のGさんはこうおっしゃいました。

車を買う時はディーラーにいい顔をして、デパートでお洋服を買う時は、そこでも店員にいい顔をして、あちこちでいい顔をしてお金を使っていると、お金は貯まらないというのです。

確かにその通り。少しお金があると、少しいい物が買いたくなり、結果的にあちこちで散財してしまいがちです。

かといって、「食費は手取りの25%以内におさめましょう」といわれてもピンとこないのではないでしょうか。同じ手取り収入があっても、食にこだわりがある人と、趣味の輸入車を磨き上げることに喜びを感じる人とでは、お金の使いどころが違って当然です。

FPから何といわれようと、あなたがこだわりたいところにはお金をかけて、それ以外はできるだけお金をかけないようにすれば、納得のいくお金の使い方ができます。部屋の中を見渡して、あなたがどこにこだわりをもっているかを書き出してみましょう。

例えば、わが家の場合

- 衣:衣装以外は、こだわらない。子ども服はお古でよい。

- 食:食材はこだわるが、外食はあまりしない。

- 住:友達が集えるお家がいい。

- 教育:子どもの教育費は投資だと思う。

- 健康:歯は大切にしたい。年に一度の健康診断も。

- 趣味:本は読みたいものを買いたい。レジャーはあまり行かない。交際おつきあいは大切にしたい。

こんな感じです。

我が子を小学生で英検準1級も夢じゃない。誰にも文句を言わせなかった私の投資先

結婚10年目にして生まれた待望の赤ちゃんの、ベビー服も、ベビーベッドも、おもちゃもお古でした。あまりにかわいそうかな?と思い、ベビー服は2枚だけ買いましたが、その後も、ずっとお古です。被服費やおもちゃや、レジャー費には全くお金をかけなかったわが家ですが、子どもの英語教育だけはお金をかけました。

0歳から英語のDVDやお歌が流れる環境をつくり、英語アレルギーにならないように努めたのです。ご親切に「子どもが小さいうちから英語を聞かせると、日本語も英語も混乱してしゃべれないようになりますよ」とたくさんのご忠告をいただきましたが、一切耳を貸しませんでした。多言語で育つ国もありますし、名古屋弁ネイティブのわたしに育てられて、英語が母国語になるくらいしゃべれるようになるとは、到底考えられなかったからです。

その後、子どもは小学校4年生で英検準2級に合格し、中学の英語は5。英検2級も、何も勉強せずに合格することができました。うちの子がすごいわけではなく、英語に慣れ親しんでおけば、小学生で準1級に合格する子もいます。

教育に価値を置いていなければ、赤ちゃんに英語のDVDや絵本を買うのは全くの無駄と思えるでしょう。雑誌などの取材で「教育費は収入の何%にすべきですか?」と聞かれることもありますが、手取りの10〜40%へそくりができていれば、あとはどんな割合でもいいとお伝えしています。

価値観を置いているところにはお金をかけて、それほどでもないところには、無理してお金をかける必要はありません。